13 november 2023

13 november 2023

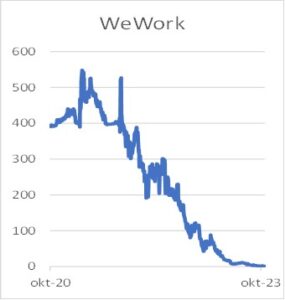

Begin van de week vroeg onroerend goed -fonds WeWork uitstel van betaling aan. De meeste financiële crisissen beginnen vaak met problemen in de onroerend goed-sector.

Als het slecht gaat met onroerend goed en er faillissementen volgen zorgt dat ervoor dat banken fors moeten afschrijven en verliezen boeken. Dat heeft als gevolg een daling van de koersen in die sector. Daarnaast geeft een crisis in de o/g sector ook aan dat het met de economie niet echt goed gaat. Het meest duidelijke voorbeeld is de crisis van 15 jaar geleden. Dat wordt een financiële crisis genoemd maar kwam vooral door problemen in de Amerikaanse woningmarkt.

Ondanks de problemen bij WeWork beleefden de aandelenbeurzen een goede week. De S&P500 behaalde weliswaar geen record (FT18VS-2023) maar steeg wel met 1,3%. En de Nikkei-225 was met 1,9% een topperformer de afgelopen week. De Europese StoXX600 bleef achter met een weekverlies van 0,21% maar voegde in de afgelopen tien dagen 3,2% toe. Dat de ondergang van WeWork nauwelijks invloed had op de het sentiment op de beurzen kwam omdat het niet als een verrassing kwam. Al lange tijd was duidelijk dat het businessmodel niet werkte. Men kocht kantoorgebouwen met langlopende contracten en verhuurde het daarna weer met korte termijncontracten. Maar als de korte termijnhuurders het laten afweten komt men snel in de problemen. Of de uitstel van betaling uiteindelijk leidt tot een faillissement is onzeker. Een van de grote aandeelhouders het Japanse investeringsfonds Softbank betaalde nog vlak voor het uitstel van betaling $ 1,5 mrd. Als verklaring gaf het bedrijf dat ze de betaling deed om te voorkomen dat haar totale investering waardeloos zou worden als men niet betaalde. Niet verwonderlijk een dergelijke verklaring want de Japanners hebben volgens de Financial Times sinds 2017 al meer dan $ 16 mrd geïnvesteerd in WeWork. Dat enerzijds met eigen geld ($ 9 mrd) en ten dele met Visionfund. Een private equityfonds dat is opgezet door Softbank. Aandeelhouder van dit fonds is naast bijvoorbeeld Apple ook het staatsinvesteringsfonds van Saudi-Arabië. Dit is ook de belangrijkste reden waarom de ondergang van een groot onroerend goed bedrijf nauwelijks gevolgen heeft voor de financiële markten. Door de financiële crisis zijn banken (onder andere door regelgeving) zeer terughoudend met investeren in bedrijven. Dus is het risico op niet inbare kredieten ook sterk verlaagd. Met als bijgevolg de kritiek op de hoogte van de vergoeding op spaargeld. Banken verhogen mondjesmaat omdat ze eigenlijk teveel spaargeld hebben dat ze niet tegen hogere rente dan staatsleningen kunnen investeren. De rol om te investeren in bedrijven middels leningen en/of aandelenkapitaal is overgenomen door de private equity-fondsen. Vorige week waarschuwde voorzitter van bank UBS Colm Kelleher voor de gevolgen van deze zoals hij het noemt “schaduwbanken”. In zijn ogen kan hier op niet al te lange termijn een nieuwe crisis uit ontstaan. Of zijn rampenscenario uitkomt valt niet te voorspellen. In ieder geval niet door WeWork.