6 november 2023

6 november 2023

De storm Cairán die afgelopen week over Europa raasde had ervoor kunnen zorgen dat aandelenmarkten fors zouden dalen. Immers vaker is gebleken dat stormen en koersdalingen tegelijk komen.

Op 16 oktober 1987 raasde er een storm over Nederland. Op 19 oktober daalde de EOE index met 12%. Als verklaring voor dit fenomeen wordt aangevoerd dat beleggers somberder in het najaar zijn en dan ook vaker stormen woeden. Daar komt ook bij dat verzekeringsmaatschappijen geld moeten uitkeren voor de schade die een storm aanricht. Hiervoor moeten zij een deel van hun aandelenportefeuille verkopen. Deze week beleefde de Europese beurzen de één na beste week van het jaar. En dat ondanks de storm

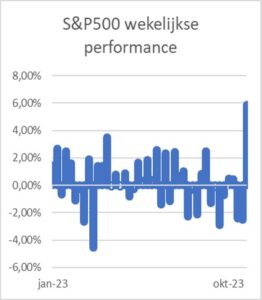

Het is altijd een simplificatie die wordt gebruikt om bewegingen in de financiële markten te verklaren. Als ze uitkomen wordt er een oorzakelijk verband aangegeven. En als ze niet uitkomen dan heeft niemand het er meer over. De aandelenmarkten waren tegenvallend afgelopen oktober. De grootste index (qua marktkapitalisatie) S&P500 daalde met 10% vanaf het hoogste niveau eind juli. Volgens de studieboeken is dat een correctie. De verklaringen achteraf voor deze correctie waren er natuurlijk volop. Belangrijkste oorzaak: de rentestijging met name in de Verenigde Staten. Dat zorgt dat vooral de zogenoemde groeiaandelen zoals de technologiefondsen van de hand worden gedaan. Maar wie wat beter analyseert ziet dat de groeifondsen relatief beter hebben gedaan dan fondsen die wat minder rentegevoelig zouden zijn. Een andere reden voor de correctie zou de recessie zijn die eraan komt. Een recessie zorgt voor lagere winsten bij bedrijven en wellicht ook faillissementen. Geen tijd om aandelen te hebben. Echter als we kijken naar de ontwikkeling van renteverschillen tussen staatsleningen en bedrijven met een slechte kapitaalpositie (junkbonds) dan zou men moeten verwachten dat door de angst voor faillissementen de verschillen (spreads) oplopen. Maar de spreads in de verschillende rentemarkten zijn sinds juni niet echt opgelopen en dus lijkt een recessie niet op korte termijn te verwachten. De groeicijfers van de Amerikaanse economie met 4,9% over het derde kwartaal wijzen ook niet direct richting een recessie. Een andere verklaring voor de correctie in de aandelenmarkt was het conflict in Israël. Die had immers in 1973 ook enorme gevolgen voor de wereldeconomie met een zware recessie tot gevolg. Maar ook hier moet worden geconstateerd dat bijvoorbeeld de olieprijs, die het meest gevoelig is voor geopolitieke spanningen, lager staat dan vier weken geleden bij de terroristische aanslagen op Israël. Blijkbaar beginnen steeds meer marktdeelnemers te realiseren dat de zorgen de afgelopen tijd met als gevolg de daling van 10% voor ook Europese StoXX600 met 8,5% overdreven is geweest. Veel beurzen beleefde beste week van het jaar. De S&P500 steeg met 5,9% en de Stoxx600 met 3,4%. Dat mede door de stemmingsverandering op de obligatiemarken (zie FT17R-2023). Het geeft wederom aan dat beleggen in aandelen risico’s heeft en dat koersdalingen van 10% altijd aanwezig zijn. Maar tevens geeft het aan dat koersen in korte tijd kunnen herstellen.