19 Februari 2024

19 Februari 2024

De afgelopen week maakte bouwbedrijf BAM bekend dat men ondanks de vooruitzichten het dividend met 33% verhoogt. Uitzendbureau Randstad keert weer eens een speciaal dividend uit.

Kapitaalverschaffers hebben recht op een vergoeding. Leent men geld via een obligatie dan is er een vaste jaarlijkse vergoeding. Leent men geld via aandelen dan is er geen sprake van een vaste jaarlijkse vergoeding. Wel de kans dat de vergoeding oftewel het dividend hoger wordt. Volgens de theorie is de waarde van een aandeel dan ook de som van de toekomstige dividenden. De koers van een groeiend bedrijf, met kans op hogere dividenden, is dan ook relatief hoger dan een langzaam groeiend bedrijf.

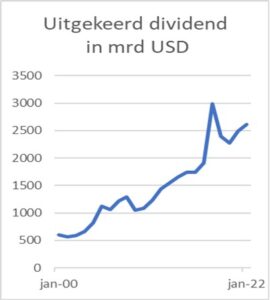

In de afgelopen jaren waren er met name in de technologiesector bedrijven die geen dividend uitkeerden. En dat ondanks steeds hogere winsten. Het argument van het management was dat men het geld nodig had om verder te kunnen groeien. Recent besloot Meta om van die gedachte af te stappen (zie FT5-2024). Het uitkeren van een dividend geeft aan hoe het management denkt over de toekomst van het bedrijf. Is die gunstig dan verhoogt men jaarlijks de uitkering. Maar als de zaken zich ongunstig ontwikkelen dan kan men ook besluiten het dividend te verlagen of helemaal niet uit te keren. Dat gebeurde enkele jaren terug bij de “trouwe” dividendbetaler Shell. Inmiddels is de reputatie van het bedrijf ten dele hersteld en zijn beleggers in het aandeel er zeker niet op achteruitgegaan (zie 28A-2023). Dividend is voor het management dus een redelijk soepele manier om het bedrijf door slechte tijden te loodsen. Maar een verlaging zorgt voor reputatieschade. Een andere mogelijkheid is het inkopen van eigen aandelen. Dat heeft voor het management nog grotere voordelen. Allereerst is het flexibel. Men kan het ene jaar wel inkopen en als het slechter gaat jaren overslaan. Dit komt bij beleggers minder negatief over dan het verlagen of schrappen van het dividend. Door het inkopen van aandelen wordt de winst verdeeld over minder uitstaande aandelen en zal de koers dus automatisch stijgen. In het kielzog kan men dan het dividend verhogen. Een ander voordeel is volgens analisten dat door het inkopen van aandelen en dus de automatisch hogere winst goed is voor de aandelenopties die het management heeft. Veel bedrijven hebben dergelijke beloningssystemen. Een manager profiteert van de stijging van de koers van het aandeel. Bij een dividendverhoging is dat niet direct het geval. Of dit het uitganspunt is om aandelen in te kopen is niet echt te bewijzen. Wel is er een politiek debat om inkopen van aandelen zwaarder te belasten. Wellicht daarom wint dividend uitkeren de laatste jaren weer aan belang. Voor de S&P500 is het dividend dat bedrijven uitkeren aan de aandeelhouders in de afgelopen drie jaar met 22% gestegen. Een verklaring is de hogere kapitaalmarktrente. Er is een relatie tussen het rendement op aandelen en die van obligaties. Een andere reden is dat veel bedrijven over relatief veel liquiditeiten beschikken. Hogere dividenden de komende jaren lijkt dan logisch en daarmee ook hogere koersen.