2 juni 2024

2 juni 2024

Shell, door velen nog Koninklijke Olie genoemd, was de afgelopen week de sterkste stijger binnen de AEX. Enerzijds door de stijging van de olieprijs.

Alhoewel de stijging van begin van de week op vrijdag vrijwel ongedaan werd gemaakt. De andere reden voor de stijging was de overname van Marathon Oil door ConocoPhillips. Een overname van $22,5 miljard. Als in een sector overnames plaatsvinden kan met enige fantasie nog wel meer worden bedacht. Waarom zouden BP en Shell niet kunnen samengaan? Er zijn overigens veel redenen te bedenken waarom een dergelijke fusie geen toegevoegde waarde heeft.

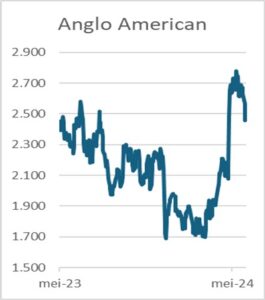

Wat de overname van Marathon Oil aangeeft is dat de markt voor Mergers and Acquisitions (M&A) volledig opleeft. In Groot-Brittannië is er een bod op Royal Mail door de Tsjechische miljonair Daniel Křetínský. Eveneens in het Verenigd Koninkrijk verdwijnt de computerspelmaker Keywords door overname van het Zweedse EQT. Een (vijandige) overname die nog loopt is die van de Spaanse bank BBVA op Sabadell. Wereldwijd gezien zijn er voor in totaal $ 1,3 biljoen aan M&A gedaan. Dat is een stijging van 23% ten opzichte van vorig jaar. Dit vooral door de stijging van 75% van overnames van meer dan $ 10 mrd. De sterke stijging komt vooral omdat in 2023 het aantal M&A het laagst was in meer dan tien jaar. Die terughoudendheid van bedrijven om andere over te nemen kwam vooral door de politieke onzekerheid maar vooral door de gedachte dat de economische activiteit zouden dalen. Maar nu het erop lijkt dat centrale banken de rente gaan verlagen lijken veel bedrijven bereid meer risico te durven nemen door concurrenten over te nemen en zo hun marktaandeel te vergroten. Politieke onzekerheid blijf er natuurlijk, met name rondom de Amerikaanse presidentsverkiezingen. Een president als Trump zal zich minder gaan bemoeien met overnames, en dus marktconcentratie, dan de huidige president Biden. Wellicht gaan de meeste bestuurders bij bedrijven ervanuit dat Trump in het Witte Huis komt. 57% van alle M&A zijn in de Verenigde Staten. Het hoogste percentage deze eeuw. Ook in het Verenigd Koninkrijk maken de M&A bankiers overuren. Dit jaar is er een stijging van 74%. En dat ondanks de deze week afgeblazen fusie tussen de mijnbouwbedrijven BHP en Anglo America. Dat de stijging daar zo sterk is (in Europa is de stijging 31%) komt door de lage waardering van Britse beurs in zijn geheel. Een uitvloeisel van de acht jaar geleden aangekondigde Brexit. Uitzondering in de opleving van M&A is Azië. Daar daalden de activiteiten met 26% dit jaar. Een sterke M&A markt is goed nieuws voor beleggers in aandelen. Er verdwijnen immers steeds meer bedrijven van de markt en al dat geld dat vrijkomt moet worden geherinvesteerd. Aanbod van nieuwe bedrijven op de beurs is op zijn zachtst gezegd beperkt. Het lijkt er meer op de Private Equity partijen liever aan elkaar verkopen dan het naar de beurs brengen van een bedrijf met al de risico’s van dien. Gezien bovenstaand lijkt “Sell in May” dit jaar wederom niet op zijn plaats.