6 mei 2024

6 mei 2024

Verzekeren is in principe een gemakkelijke financiële dienst. Een groep verzekerden betaalt een premie en alleen bij een bijzondere gebeurtenis moet de verzekeraar betalen.

De statistiek speelt bij verzekeringsmaatschappijen een grote rol. Of een verzekerde gebeurtenis kan plaatsvinden wordt bepaald volgens de statistische modellen. Een brand vindt eens in de zoveel tijd plaats. De kans is veel groter bij houten huizen dan stenen. Door alle gegevens in een model te gieten komt men tot de kans op een gebeurtenis en aan de hand daarvan bepaalt men de premie. De verzekeraar bepaalt ook weer aan de hand van statistieken hoeveel geld men kan beleggen.

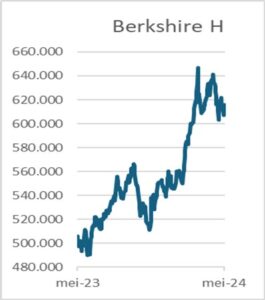

Want premies worden natuurlijk belegd. En daar gaat het soms fout. Beleggen in staatsleningen leveren zekere inkomsten op en ook garantie op het eindkapitaal. Bovendien kunnen dit soort leningen ook gemakkelijk worden omgezet in contanten mochten er meer schadegebeurtenissen plaats vinden dan verwacht. Om het tekort aan te vullen verhoogt men de premies daarna. Maar naarmate de financiële markten innovatiever werden gingen verzekeraars ook anders beleggen dan alleen in staatsleningen. Niet alleen in aandelen maar ook in diverse derivaten. In 2008 had Amerika’s grootste verzekeraar AIG (ooit opgericht in Shanghai door Vander Starr, zoon van een Nederlandse immigrant) een groot deel belegd in zogenoemde Credit Default Swaps. Tijdens de kredietcrisis kon er niet meer worden gehandeld in dit soort instrumenten. De statistieken hadden eerder aangegeven dat de kans hierop klein was. Uiteindelijk werd AIG gered door de overheid die er totaal $ 186 mrd in het bedrijf heeft gestopt. De koers was in die tijd gedaald van meer dan $ 1200 naar slechts $ 0,35. Nu staat de koers boven de $ 75. Ook in diverse andere landen moest de overheid ingrijpen om verzekeringmaatschappijen te redden. In Nederland was dat onder andere ING. Het gevolg was natuurlijk dat er strengere maatregelen kwamen waar verzekeraars zich aan moesten houden, vooral op het gebied van beleggingen. Eén verzekeraar hoeft zich daar weinig zorgen over te maken, Geico. Een dochter van Berkshire Hathaway (BH) dat wordt geleid door Warren Buffett. Al zeventig jaar geleden schreef hij “The Security I Like Best” over Geico. Het grote verschil is dat Geico de ontvangen premies in aandelen belegt via BH. En dat heeft een vliegwiel effect. Men kan men door de hogere opbrengsten betere tarieven aanbieden. Ook kan men grotere risico’s aan gezien de financiële kracht. Geico is inmiddels een van de grootste herverzekeraars. Zo verzekerde men vorig jaar de risico’s op schade in Florida door tornado’s. Risico was dat men wellicht $ 15 mrd zou moeten uitkeren. Uiteindelijk bleef de schade door tornado’s beperkt en boekte Geico een forse winst. Buffett was persoonlijk akkoord met de herverzekering. Is hij daarmee een enorme gokker? Dit weekeind was er weer de jaarlijkse aandeelhoudersvergadering van BH. Een bijna cult-evenement waar geen kwaad woord over hem wordt gezegd. Buffett is geen gokker maar wel iemand die risico’s goed weet in te schatten.