9 oktober 2023

9 oktober 2023

Beleggen moet afgestemd zijn op de klant. Net als elke andere dienstverlening. In het algemeen wordt de zogenoemde 60/40 portefeuille als risicomijdend gezien.

Deze portefeuille bestaat voor 60% uit aandelen en voor 40% uit obligaties. In de afgelopen jaren was dit een goede keuze. En dat vooral omdat de rente daalde. Hierdoor stegen de koersen van obligaties. Vergeten werd echter dat obligaties niet moeten worden aangehouden om koerswinst maar om inkomen. Nu de rente stijgt dalen de koersen van obligaties. Hierdoor bleek dat de 60/40 portefeuille niet zo risicomijdend is zoals vaak werd voorgespiegeld.

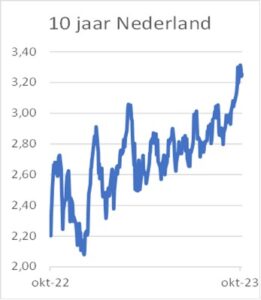

Al drie jaar geleden (FT39A-2020) stelden we dat dergelijke portefeuilles “betonrot” hebben. Zeker omdat de Nederlandse kapitaalmarktrente op 0% stond en er dus geen inkomstenstroom zou zijn. 2022 was een dramatisch jaar voor de 60/40 portefeuilles (FT37A-2022). De hoop van veel strategen was dat dit jaar het beter zou worden. In de eerste drie maanden van het jaar leek het daarop. Maar nu we driekwart van 2023 erop hebben zitten is risicomijdend beleggen nog altijd niet profijtelijk. De StoXX600 is met 3,9% gestegen en de JPMorgan Europe Goverment Bondindex is gedaald met 1%. Voor de 60/40 is dit een winst van 1,9%. Het probleem zit net als afgelopen jaar in de ontwikkeling van de obligaties. Er is een forse rentestijging geweest. En de gedachte dat obligaties veilig zouden zijn is daarmee ontkracht. In de afgelopen weken was er veel aandacht voor de “gebalanceerde 60/40 portefeuille”. Onder andere bij het FTAdviser Financial Advice Forum. Diverse sprekers gingen in op de toekomst van deze strategie. George Lagarias, hoofd economie bij Mazars Wealth Management, stelde dat de 60/40 niet dood is maar juist een goede toekomst heeft. Freya Beamish eveneens hoofd economie maar dan bij GlobalData TS Lombard waarschuwde echter beleggers om zeker voorzichtig te zijn met de 60/40. Nu is voorzichtigheid altijd aan te raden. Het is duidelijk dat het toekomstig resultaat van de 60/40 vooral afhangt van de ontwikkeling van de obligatiekoersen. In de afgelopen twee weken is de rente relatief fors gestegen wat voor veel analisten onverklaarbaar is. Sommigen voorzien zelfs een crisis (FT15R-2023). In het laatste doemverhaal geloven we niet echt. Obligaties blijven goed verhandelbaar dus een situatie zoals 15 jaar geleden lijkt niet te verwachten. De vraag is natuurlijk wanneer de rentestijging tot staan wordt gebracht. De cijfers over de werkgelegenheid in de VS van afgelopen vrijdag geven daar nog geen aanleiding toe. Maar zo langzamerhand lijkt het er wel op dat er een overdrijvingsfase is. Wie nauwkeurig de inflatiecijfers bestudeert ziet dat er een afvlakking is in de stijging van de geldontwaarding en hier en daar zelfs een daling te zien is. Daar komt bij dat met een rendement van 3% voor Duitse Staatsleningen het wel zeker aantrekkelijk aan het worden is. Natuurlijk kan de rente nog naar 4%. Maar meer op basis van marktdynamiek oftewel sentiment dan op fundamentele gronden. Of, om een open deur uitspraak te benoemen, het keerpunt is dichtbij.